Erbschaft und Schenkung – Freibeträge nutzen und Steuern sparen

Erbschaft, Schenkung und die dazugehörigen Freibeträge können knifflige Themen sein. Steuerberaterin Doreen Rieck von der Treuhand Hannover klärt detailliert darüber auf, welche Freibeträge im Falle von »Erben und Schenken« wie genutzt werden können.

Schenkung und Erbschaft in einem Artikel? Ja – und das hat einen guten Grund. Denn durch eine Kombination können Freibeträge genutzt und so Steuern gespart werden. Wie das genau funktioniert und was es zu beachten gilt, verrät Ihnen Doreen Rieck, eine Expertin der Treuhand Hannover.

Erbschaft: Welche Freibeträge gibt es?

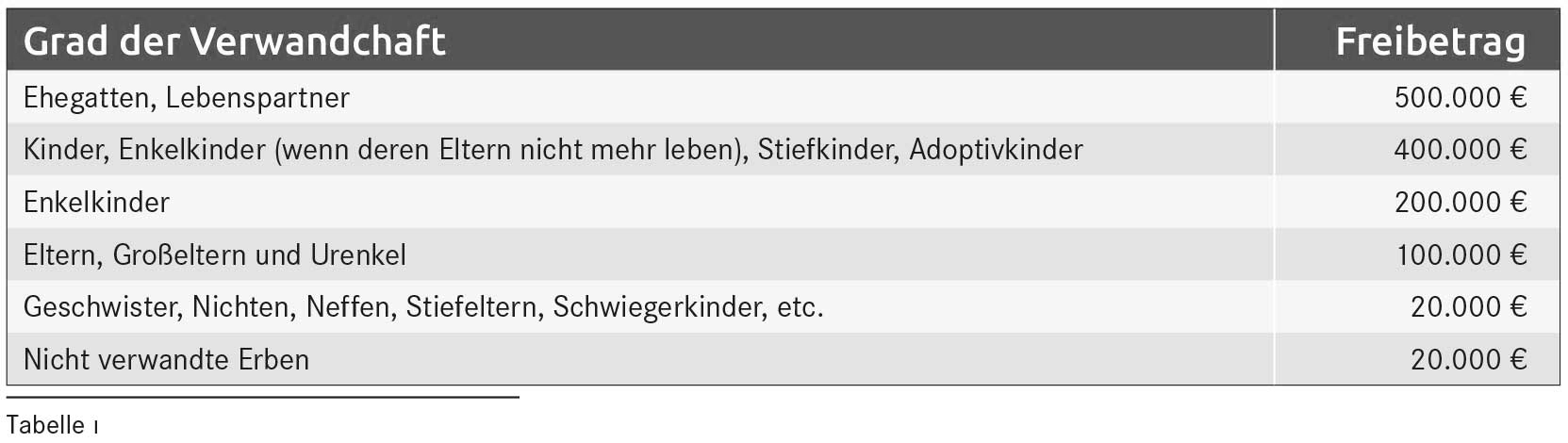

Ob im Fall einer Erbschaft Steuern gezahlt werden müssen, hängt zum einen von der Art und dem Wert des geerbten Vermögens ab. Zum anderen ist entscheidend, ob die vom Gesetzgeber gewährten Freibeträge überschritten werden. Grundsätzlich gilt: Je enger ein Erbe mit dem Verstorbenen verwandt war, desto höher sind die Freibeträge. Die Höhe der einzelnen persönlichen Freibeträge ist in Tabelle 1 dargestellt.

Ein Beispiel zur Anwendung der Freibeträge: Enkel A erbt von der verstorbenen Großmutter Kapitalvermögen im Wert von 500.000 Euro. Nach Abzug des persönlichen Freibetrags in Höhe von 200.000 Euro ergibt sich ein steuerpflichtiger Erwerb von 300.000 Euro.

Zusätzlich gibt es für Ehegatten und Kinder bei Erwerben von Todes wegen noch individuelle Versorgungsfreibeträge (Ehegatten 256.000 Euro und Kinder zwischen 10.300 Euro und 52.000 Euro), welche sich jedoch mindern, sofern steuerfreie Versorgungsbezüge (zum Beispiel Witwenrente, Hinterbliebenenrente) bezogen werden.

Wie wird die Erbschaftssteuer berechnet?

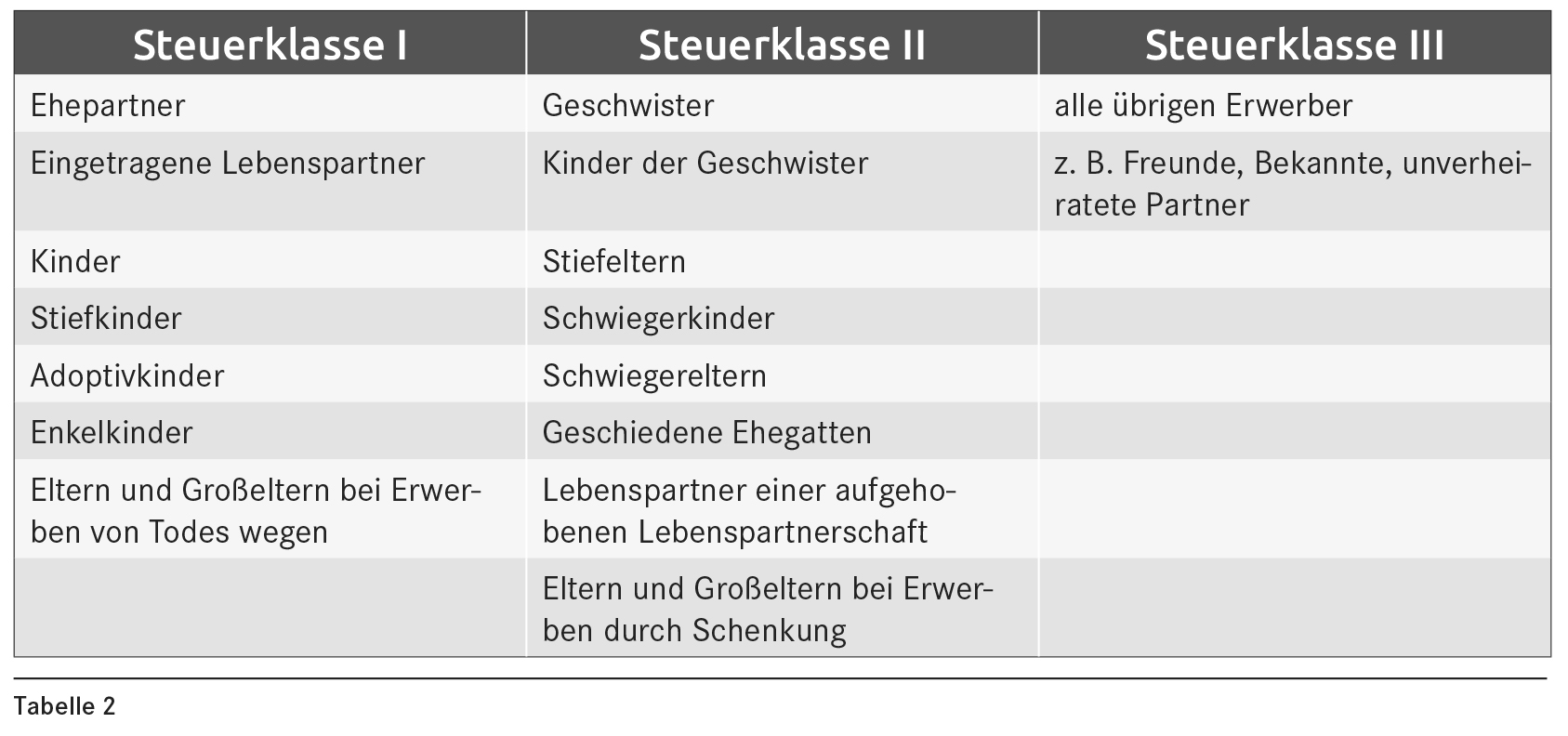

Werden diese Freibeträge überschritten, fällt die Erbschaftsteuer an. Wie hoch diese Erbschaftsteuer ist, hängt von der Steuerklasse ab, in der sich der Erbe befindet. Welche Steuerklassen es gibt, sehen Sie in der Tabelle 2.

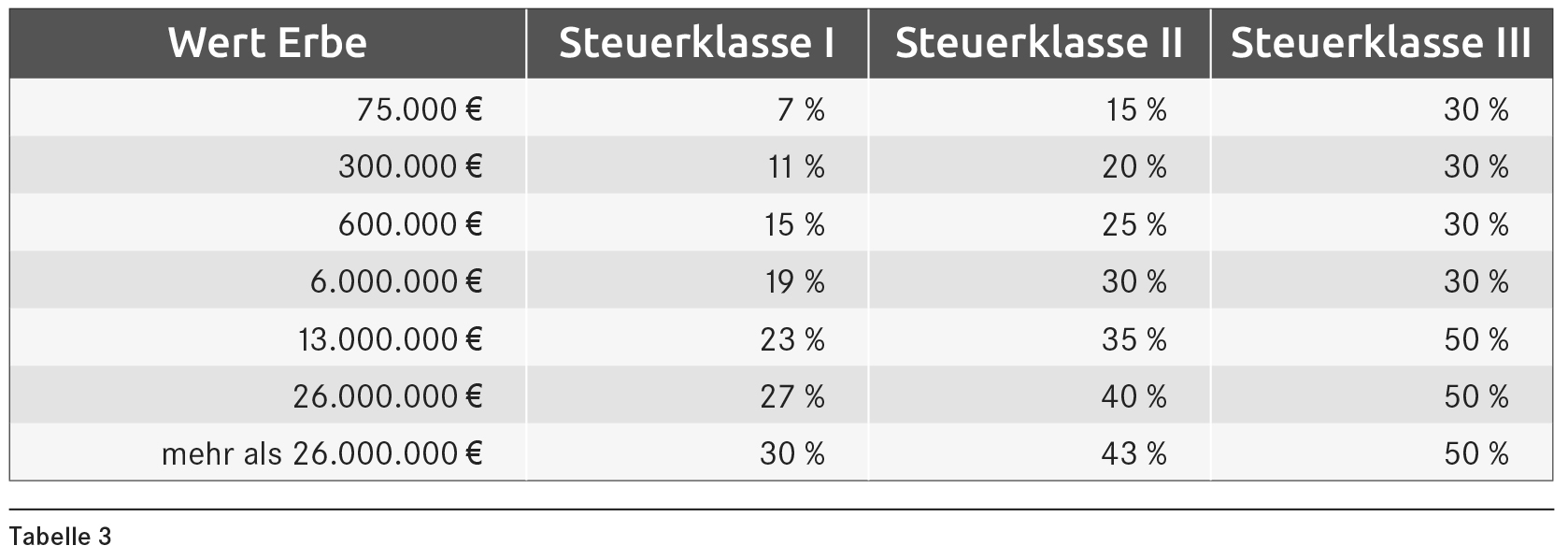

Anhand der Steuerklasse und der Höhe des Erwerbs wird anschließend der Steuersatz nach der Tabelle 3 bestimmt.

Anhand unseres Beispiels würde das zu folgender Rechnung führen: Da Enkel A der Steuerklasse I angehört, ist sein steuerpflichtiger Erwerb von 300.000 Euro mit 11 Prozent zu versteuern. Es entsteht somit Erbschaftsteuer in Höhe von 33.000 Euro.

Erbschaft mit Schenkung kombinieren und Steuern sparen

Interessant zu wissen ist, dass die oben genannten persönlichen Freibeträge sowohl für Erbschaften als auch Schenkungen innerhalb von zehn Jahren gelten. Daher kann durch die Übertragung von Vermögen zu Lebzeiten eine mehrmalige Ausnutzung dieser Freibeträge erreicht werden. Wer also genau weiß, wem er sein Vermögen vererben möchte, kann mit etwas Vorausplanung inklusive Schenkung seinen Erben dabei unterstützen, Steuern zu sparen. Wir skizzieren dies am folgenden Beispiel:

A verfügt über Kapitalvermögen im Wert von 500.000 Euro. Würde er dieses Vermögen im Rahmen einer Erbschaft seinem Sohn hinterlassen, würde sich bei diesem nach Abzug des persönlichen Freibetrags von 400.000 Euro ein steuerpflichtiger Erwerb von 100.000 Euro und eine Erbschaftsteuer von 11.000 Euro ergeben.

Überträgt A jedoch bereits mehr als zehn Jahre vor seinem Tod 100.000 Euro Kapitalvermögen an seinen Sohn, kann diese Steuerbelastung eingespart werden. Denn da die Schenkung unter dem Wert des persönlichen Freibetrags von 400.000 Euro liegt, fällt keine Schenkungsteuer an. Im Rahmen der Erbschaft würde der Sohn dann nur noch 400.000 Euro erhalten, sodass auch keine Erbschaftsteuer entstehen würde. Der Freibetrag von 400.000 Euro wäre zweimal genutzt worden.

Fazit:Durch die geplante Übertragung von Vermögen bereits zu Lebzeiten können die persönlichen Freibeträge für Schenkungen und Erbschaften mehrmals genutzt werden.

Freibeträge bei der testamentarischen Gestaltung beachten

Um die Entstehung von Erbschaftsteuer zu vermeiden oder zu mindern, können die persönlichen Freibeträge auch im Rahmen einer testamentarischen Gestaltung optimal genutzt werden. So können zum Beispiel auch in den Fällen, in denen der überlebende Ehegatte zunächst alles erben soll, bestimmte Vermögensteile bereits den Kindern durch Vermächtnisse zugewiesen werden.

Beispiel: A verfügt über Kapitalvermögen im Wert von 700.000 Euro. Nach seinem Testament erbt seine Ehefrau B allein. Nach Abzug ihres persönlichen Freibetrages von 500.000 Euro ergibt sich ein steuerpflichtiger Erwerb von 200.000 Euro und eine Erbschaftsteuer von 22.000 Euro (ohne Berücksichtigung weiterer Freibeträge und Steuerbegünstigungen).

Abwandlung: In seinem Testament hat A zwar B als Alleinerbin bestimmt, dem Sohn jedoch ein Vermächtnis in Höhe von 200.000 Euro zugewiesen. B muss somit nach dem Tod des A 200.000 Euro an den Sohn übertragen und kann diesen Betrag von ihrem steuerpflichtigen Erwerb abziehen. Da ihr persönlicher Freibetrag von 500.000 Euro nun nicht mehr überschritten wird, fällt für sie keine Erbschaftsteuer an. Auch beim Sohn fällt keine Erbschaftsteuer an, da sein persönlicher Freibetrag von 400.000 Euro durch das Vermächtnis ebenfalls nicht überschritten wird.

Dadurch ergibt sich, dass durch eine testamentarische Gestaltung die Entstehung von Erbschaftsteuer in vielen Fällen vermieden werden kann. Diesbezüglich steht Ihnen die Treuhand Hannover GmbH Rechtsanwaltsgesellschaft gern zur Verfügung.

Begünstigung bestimmter Vermögensarten

Neben den oben genannten Freibeträgen sind bestimmte Vermögensarten bei der Erbschaftsteuer begünstigt. So unterliegen beispielsweise zu Wohnzwecken vermietete Immobilien nur mit 90 Prozent ihres Wertes der Besteuerung.

- Doreen Rieck

Dipl.-Finanzwirtin (FH), Steuerberaterin

Fachberaterin für Unternehmensnachfolge (DStV e.V.)

Telefon: 0511 83390 -801