Steuerberatung für Heilberufe

So profitieren Eltern von kindbedingten Steuerentlastungen

Wir erläutern, was sich beim Kindergeld, Freibeträgen und Co. geändert hat.

Eltern profitieren ab 2025 von weiteren Entlastungen. So ist beispielsweise das Kindergeld und der Kinderfreibetrag gestiegen. Aber auch beim Abzug der Kinderbetreuungskosten gibt es wichtige Änderungen. Wir schlüsseln auf, welche kindbedingten Steuerentlastungen möglich sind.

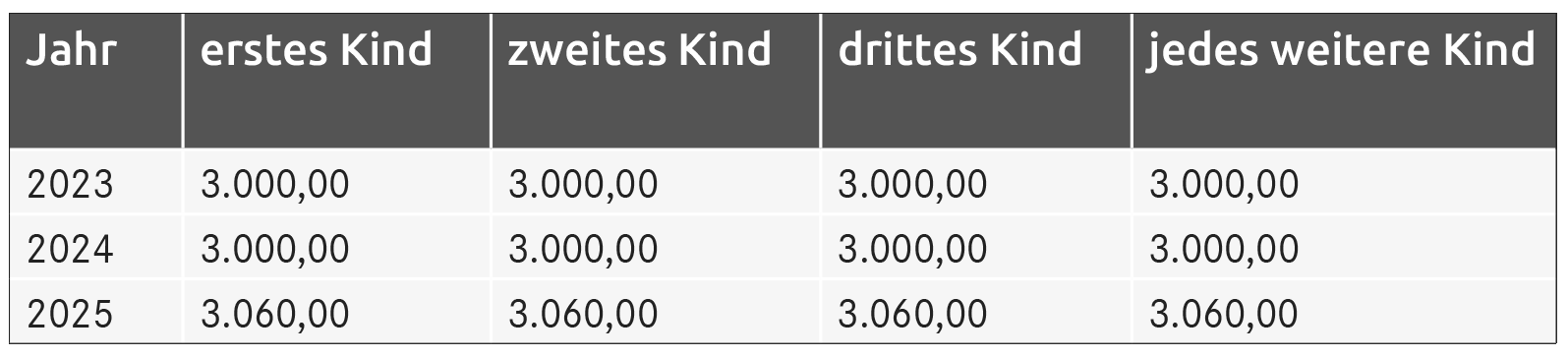

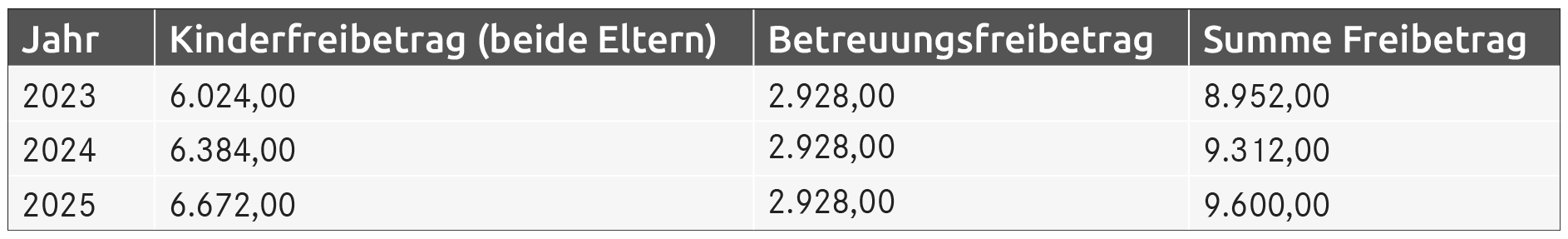

Erhöhung von Kindergeld und -freibetrag

Eltern profitieren ab 2025 von weiteren Entlastungen. So ist beispielsweise das Kindergeld und der Kinderfreibetrag gestiegen. Aber auch beim Abzug der Kinderbetreuungskosten gibt es wichtige Änderungen. Wir schlüsseln auf, welche kindbedingten Steuerentlastungen möglich sind.

Der Kinderfreibetrag ist ab 2025 von 3.306 Euro auf 3.336 Euro angehoben worden. Bei zusammen veranlagten Ehegatten wie auch in Fällen, in denen ein Elternteil verstorben ist, nicht unbeschränkt einkommenspflichtig ist, alleinerziehend ist oder sich das Kind lediglich in einem Pflegekindschaftsverhältnis befindet, verdoppeln sich die Beträge. Der Betreuungsfreibetrag ändert sich hingegen nicht.

Entlastungsbetrag für Alleinerziehende

Der Grundentlastungsbetrag für Alleinerziehende mit einem Kind beträgt seit 1. Januar 2023 jährlich 4.260 Euro. Der Zuschlag für weitere Kinder beträgt 240 Euro jährlich. Zudem hat das Bundesministerium der Finanzen (BMF) umfangreich zum Entlastungsbetrag Stellung bezogen und in 2022 wichtige Anwendungsfragen für die Praxis geklärt. Parallel wurde das bisherige BMF-Schreiben vom 23. Oktober 2017 aufgehoben.

Definition des Merkmals »Alleinstehend«

In dem Erlass des Bundesfinanzministeriums (BMF-Schreiben) wendet die Finanzverwaltung, insbesondere die Urteile des Bundesfinanzhofs (BFH) zum wichtigen Tatbestandsmerkmal »Alleinstehend« über die Urteilsfälle hinaus an. Zuvor vertrat die Finanzverwaltung nämlich die Auffassung, dass bei der Anwendung des Splittingverfahrens der Entlastungsbetrag nicht in Abzug gebracht werden kann. Nach der Rechtsprechung des BFH kann der Entlastungsbetrag jedoch auch im Jahr der Eheschließung oder Trennung zeitanteilig parallel zum Splittingverfahren in Anspruch genommen werden, sofern die übrigen Voraussetzungen erfüllt werden:

- Jahr der Eheschließung: Entlastungsbetrag kann zeitanteilig für die Monate bis einschließlich dem Monat der Eheschließung gewährt werden;

- Jahr der Trennung: Entlastungsbetrag kann zeitanteilig ab einschließlich dem Monat des Auszugs des Ehepartners gewährt werden und

- Verwitwete Personen: Entlastungsbetrag kann zeitanteilig ab einschließlich dem Monat des Todes des Ehepartners gewährt werden,

wenn in diesen Monaten jeweils auch alle anderen Voraussetzungen vorliegen (insbesondere keine Haushaltsgemeinschaft mit einer anderen volljährigen Person).

Keine Haushaltsgemeinschaft mit anderer volljähriger Person

Im BMF-Schreiben finden sich auch umfangreiche Ausführungen, wann eine Haushaltsgemeinschaft mit einer anderen volljährigen Person vorliegt, die den Entlastungsbetrag ausschließt. Ist der Partner nur vorübergehend abwesend (zum Beispiel Krankenhausaufenthalt, Auslandsreise oder Auslandsaufenthalt eines Montagearbeiters), liegt weiter eine Haushaltsgemeinschaft vor. Ist die Abwesenheit aber nicht nur vorübergehend (zum Beispiel bei Abwesenheit wegen Strafvollzug, Meldung als vermisst, Auszug aus der gemeinsamen Wohnung), entfällt die Haushaltsgemeinschaft. In dem Fall kann der Entlastungsbetrag unter den übrigen Voraussetzungen gewährt werden.

Änderungen beim Abzug von Kinderbetreuungskosten

Wird ein Kind beispielsweise in einer Kinderkrippe, einem Kindergarten oder einer Tagesmutter betreut, können die anfallenden Kosten als Sonderausgaben abgesetzt werden. Eltern können nun ab dem 1. Januar 2025 einen höheren Anteil dieser Kinderbetreuungskosten absetzen. Bislang konnten zwei Drittel je Kinderbetreuung, maximal 4.000 Euro geltend gemacht werden. Nun werden 80% bis zu einem Höchstbetrag von 4.800 Euro jährlich pro Kind als Sonderausgaben berücksichtigt.

Fundstelle: BMF v. 23.11.2022 - IV C 8 - S 2265-a/22/10001 :001 BStBl 2022 I S. 1634

Das könnte Sie auch interessieren

Die Bundesregierung muss sparen: Neue Einkommensgrenzen beim Elterngeld

Die Bundesregierung muss sparen: Neue Einkommensgrenzen beim ElterngeldDurch das Haushaltsfinanzierungsgesetz 2024 sinkt die Einkommensgrenze, bis zu der ein Anspruch auf Elterngeld besteht. Das Bundesministerium für Familie, Senioren, Frauen und Jugend hat die Neuregelungen zusammengefasst. Wir erläutern die...

Erfahren Sie mehr Das Studium des Kindes in der Steuererklärung der Eltern

Das Studium des Kindes in der Steuererklärung der ElternEin Studium bringt nicht nur intellektuellen Fortschritt, sondern auch finanzielle Herausforderungen mit sich. Eltern unterstützen ihre Kinder oft finanziell. Dabei gibt es verschiedene Möglichkeiten, wie diese Unterstützung steuerlich...

Erfahren Sie mehr Steuerfrei erstattete Kindergartenbeiträge vermindern Sonderausgaben

Steuerfrei erstattete Kindergartenbeiträge vermindern SonderausgabenKinderbetreuungskosten können von der Steuer als Sonderausgaben abgesetzt werden. Doch inwieweit sind sie noch absetzbar, wenn Teile dieser Kosten vom Arbeitgeber übernommen werden? Wir klären über steuerfrei erstattete Kindergartenbeiträge...

Erfahren Sie mehr Nicht eheliche Lebensgemeinschaft: Kinderfreibetrag bei Minderjährigen nicht übertragbar

Nicht eheliche Lebensgemeinschaft: Kinderfreibetrag bei Minderjährigen nicht übertragbarKann der Kinderfreibetrag bei minderjährigen Kindern einfach von einem auf den anderen Elternteil übertragen werden, wenn diese nicht miteinander verheiratet sind? Mit dieser Frage hat sich der Bundesfinanzhof auseinandergesetzt.

Erfahren Sie mehr